Prenons un exemple : vous achetez un bien d’une valeur de 5 000 € et vous souhaitez l’amortir sur une durée de 5 ans. Le taux d’amortissement équivaudra à : 100/5 = 20%. Le montant à amortir sera donc égal à : 5 000 x 20% = 1 000€.

Par ailleurs, Comment savoir si un bien est amortissable ?

Une immobilisation est amortissable dès lors que l’utilisation qui va en être faite par l’entreprise est déterminable et que celle-ci soit limitée dans le temps. Cela se mesure notamment par la création de flux de trésorerie pour l’entreprise.

cela dit, Comment calculer l’amortissement d’un ordinateur ?

La durée d’amortissement d’ordinateur est de 3 ans, le calcul sera le suivant : Taux d’amortissement = 100% / 3 = 33.33% Si vous avez acheté l’ordinateur en cours d’année, le calcul sera calculé au prorata : Prix x 33.33% x (temps restant / 360)

Mais aussi Comment calculer immobilisation ? Lorsque l’amortissement linéaire est utilisé, le taux d’amortissement s’obtient très rapidement :

- Taux d’amortissement linéaire = 1 / Durée réelle d’utilisation (ou durée d’usage fiscalement admise)

- Annuité d’amortissement linéaire = ( Valeur brute – Valeur de revente) × Taux d’amortissement linéaire.

Où trouver les amortissements dans un bilan ? Les amortissements sont représentés par une somme déductible du compte de résultat et inscrite à la ligne « dotations aux amortissements et provisions ».

Sommaire

Qu’est-ce qui n’est pas amortissable ?

A contrario, les biens non amortissables sont tous les actifs de l’entreprise, destinés à être conservés de manière durable, qui ne perdent pas de valeur du fait de l’usure ou du temps qui passe.

Quelle immobilisation n’est pas amortissable ?

Le terrain est l’immobilisation non amortissable le plus connu. En effet un terrain n’a pas une durée d’utilisation limitée, il ne peut pas se dégrader avec le temps (sauf exception).

Est-ce que les bâtiments sont amortissables ?

les constructions sont amortissables entre 20 et 50 ans selon les constructions. les agencements / aménagements sont amortissable entre 10 et 20 ans selon les biens immobiliers visés. les installations techniques sont amortissables entre 5 à 10 ans selon les biens.

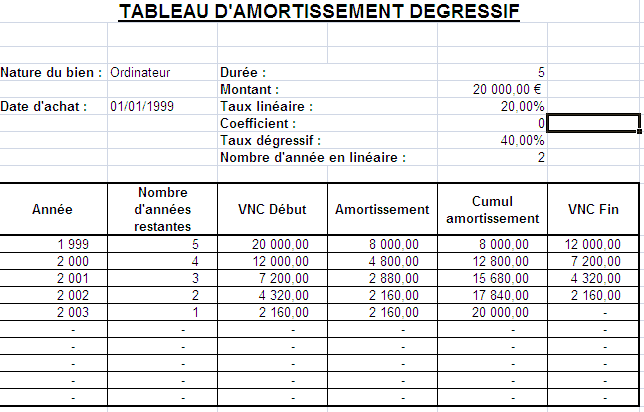

Comment faire un tableau d’amortissement ?

Le calcul est simple puisqu’il se base soit sur la mensualité du crédit, soit sur le montant emprunté. Il suffit ensuite de préciser le taux de l’emprunt, la durée totale de remboursement, et la durée restante. Après validation, le tableau d’amortissement s’affiche automatiquement.

Comment calculer la VNC ?

Pour la détermination de la valeur nette comptable (VNC) la formule de calcul est plutôt simple : VNC = Prix d’achat HT – amortissement – provisions. Cette formule sert à calculer le prix de revente d’un bien.

Comment se calcule la valeur nette comptable d’une immobilisation ?

Elle se calcule à partir de la valeur brute à laquelle on soustrait les amortissements et provisions (diminution de valeur). Pour la détermination de la valeur nette comptable (VNC) la formule de calcul est plutôt simple : VNC = Prix d’achat HT – amortissement – provisions.

Quel montant minimum pour une immobilisation ?

Il n’y a pas de montant minimum pour une immobilisation. Tous les biens qui entrent dans la définition d’une immobilisation et sont utilisés durablement sont concernés. Le montant de 500€ en droit fiscal pour certains biens n’est qu’une possibilité offerte aux entreprises.

Comment se calcule la dotation ?

Dotation mensuelle = ACTIF / Nombre de mois total de la durée de vie de l’investissement correspondant au TAUX. Dotation sur une période = Nombre de mois dans la période * Dotation mensuelle. La VNC est amorti chaque année de cette Dotation mensuelle x 12 jusqu’ a épuisement.

Comment calculer les amortissements et provisions ?

Le taux d’amortissement est : 100% divisé par 3 = 33 % 1/3 (trente trois pour cent un tiers). (Le taux d’amortissement est obtenu en divisant 100% par le nombre d’années de la durée normale d’utilisation.)

Quelles sont les différences entre les provisions et les amortissements au regard du temps ?

les amortissements naissent après acquisitions d’immobilisations (amortissables) or les provisions n’existent pas jusqu’au moment où survient un incident pouvant engendrer des charges (ou pertes) supplémentaires. Par exemple: un procès, un licenciement abusif, une créance douteuse …etc.

Quels sont les 2 comptes à créditer pour comptabiliser les dotations aux amortissements ?

Les amortissements sont portés au crédit des comptes 2811, 2812 et 2813 selon le cas par le débit des comptes suivants : – 6191 s’il s’agit de dotations d’exploitation relatives aux frais préliminaires et aux charges à répartir ; 11.

Comment se détermine la dépréciation d’une immobilisation non amortissable ?

La dépréciation d’une immobilisation a lieu lorsque la valeur supérieur (vénale ou d’utilité) devient inférieur à la valeur comptable. La valeur vénale correspond à la valeur de marché tandis que la valeur d’utilité correspond à la valeur d’utilité de l’immobilisation.

Quelles sont les conditions pour prendre en compte la valeur résiduelle dans la base amortissable des immobilisations corporelles ?

Valeur résiduelle et montant de la base amortissable

Elle est toujours égale au prix de revient total de l’immobilisation. La valeur résiduelle est le montant que l’entreprise obtiendrait de la cession de l’actif sur le marché de l’occasion à la fin de son utilisation, nets des coûts de sortie.

Comment comptabiliser une acquisition d’immobilisation ?

Les immobilisations sont comptabilisées dans un compte de classe 2. Ce compte enregistre le coût d’acquisition ou de production de l’immobilisation. Il faut ensuite y ajouter le compte 44562 TVA déductible sur immobilisations et le compte 404 Fournisseurs d’immobilisations.

Quand mettre en immobilisation ?

Lorsque l’entreprise l’utilise de manière durable comme instrument de travail, elle doit le comptabiliser en immobilisation.

Comment comptabiliser des frais d’installation ?

S’il s’agit d’achats et d’approvisionnement, ils seront comptabilisés dans un compte 624, un compte 60 ou un compte 608. Pour les immobilisations, les frais de port sont à inclure dans le coût d’entrée s’ils sont directement attribuable à l’acquisition ou à la mise en état de fonctionnement du bien.

Où se trouve les amortissements dans le bilan ?

Les amortissements sont représentés par une somme déductible du compte de résultat et inscrite à la ligne « dotations aux amortissements et provisions ».

Est-ce que toutes les immobilisations s’amortissent ?

Seuls les actifs immobilisés destinés à rester durablement dans l’entreprise peuvent faire l’objet d’un amortissement ; les biens de consommation en sont exclus.

Quels sont les différents types d’amortissement ?

Les différents types d’amortissement sont :

- l’ amortissement linéaire.

- l’ amortissement dégressif.

- l’ amortissement variable.

- l’ amortissement exceptionnel (ou accéléré)