Calcul de l’amortissement en LMNP

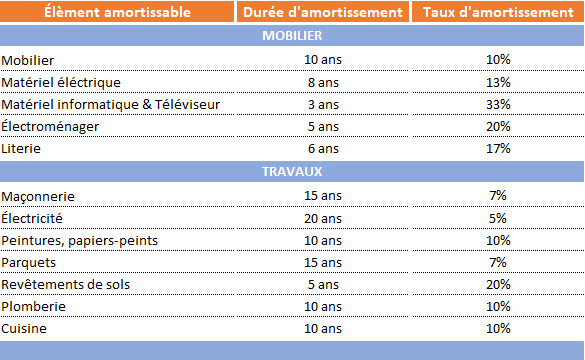

On calcule l’amortissement annuel du bien en divisant sa valeur d’origine par son nombre d’années probable d’utilisation. Dans le cas général d’un loueur en meublé non professionnel, on peut amortir les biens sur des durées dites « d’usage ».

ainsi, Comment calculer l’amortissement d’un meuble ?

La durée d’amortissement du mobilier

L’amortissement se calcule en divisant le montant de l’immobilisation par la durée d’amortissement (qui correspond à la durée d’utilisation). En règle générale, la durée d’amortissement appliquée au mobilier est de 10 ans.

Cela dit, Comment calculer amortissement d’un bien ?

Prenons un exemple : vous achetez un bien d’une valeur de 5 000 € et vous souhaitez l’amortir sur une durée de 5 ans. Le taux d’amortissement équivaudra à : 100/5 = 20%. Le montant à amortir sera donc égal à : 5 000 x 20% = 1 000€.

Ensuite Comment calculer les amortissements excédentaires ? Le calcul de l’amortissement excédentaire 2018

Le montant de l’amortissement déductible comptablement sera de 50 000 x 9/12 (9 mois sur 12) /5 = 7500 euros. Le montant de l’amortissement déductible fiscalement sera de 18 300 x 9/12 x 20% = 2745 euros.

Comment amortir un bien immobilier en location meublée ?

Dans la location meublée, l’amortissement est linéaire, il conserve toujours la même valeur dans le temps et sa durée varie de 25 à 30 ans. Cette dernière correspond au temps d’utilisation du bien.

d’autre part Comment calculer l’amortissement comptable d’un bien ?

Prenons un exemple : vous achetez un bien d‘une valeur de 5 000 € et vous souhaitez l’amortir sur une durée de 5 ans. Le taux d‘amortissement équivaudra à : 100/5 = 20%. Le montant à amortir sera donc égal à : 5 000 x 20% = 1 000€.

Sommaire

Comment trouver la base amortissable ?

Comment calculer la base amortissable d’un bien ?

- Base amortissable = Valeur brute – Valeur résiduelle.

- Coût d’acquisition = Prix d’achat – Coûts directement attribuables (frais accessoires)

- Coût de production = Coût d’achat des matières consommées + Charges directes de production + Charges indirectes.

Comment calculer immobilisation ?

Lorsque l’amortissement linéaire est utilisé, le taux d’amortissement s’obtient très rapidement :

- Taux d’amortissement linéaire = 1 / Durée réelle d’utilisation (ou durée d’usage fiscalement admise)

- Annuité d’amortissement linéaire = ( Valeur brute – Valeur de revente) × Taux d’amortissement linéaire.

Comment calculer l’amortissement d’un ordinateur ?

La durée d’amortissement d’ordinateur est de 3 ans, le calcul sera le suivant : Taux d’amortissement = 100% / 3 = 33.33% Si vous avez acheté l’ordinateur en cours d’année, le calcul sera calculé au prorata : Prix x 33.33% x (temps restant / 360)

Comment calcul les amortissement non déductible véhicule de tourisme ?

L’amortissement annuel est de : 30 000 / 4 = 7 500 € (calcul sur la base HT, la TVA étant déductible chez B en raison de son activité de loueur de véhicules). La fraction de l’amortissement non déductible est égale à : 7 500 X (36 000 – 9 900) / 36 000 = 5 437 €.

Comment calcul la part non déductible loyer véhicule ?

En cas de mise à disposition du véhicule après sa date d’acquisition par le bailleur, le fraction non déductible se calcule prorata temporis en fonction du nombre de jours de location. La fraction des loyers qui correspond à l’amortissement non déductible doit être réintégrée.

Comment calculer amortissement véhicule ?

Déterminez la date d’acquisition de cette immobilisation.

t = 100 / 8 = 12,5 % Amortissement cumulé = 48 000 – 27 500 = 20 500 Annuité = 48 000 * 12,5 % = 6 000 Durée = (20 500 * 12) / 6 000 = 41 mois soit 3 ans et 5 mois. L’immobilisation a été acquise le 01/09/93.

Comment choisir entre amortissement linéaire et dégressif ?

D’une part, l’amortissement linéaire consiste à répartir de manière égale la perte de valeur des immobilisations de façon constante sur la durée de vie de celui-ci. D’autre part, l’amortissement dégressif permet aux entreprises d’appliquer un coefficient fiscal au taux linéaire.

Comment savoir si son bien immobilier est amortissable ?

L’amortissement d’un bien immobilier se calcule de façon linéaire sur la durée normale d’utilisation du bien. Cette dernière est théoriquement de 5 à 7 ans pour le mobilier et les équipements ; de 25 à 50 ans pour l’immobilier.

Comment savoir si mon bien est amortissable ?

L’amortissement est calculé sur la valeur d’acquisition du bien majorée des frais relatifs à l’achat ou sur sa valeur vénale quand il est déjà détenu dans le patrimoine. A cela sont rajoutés les travaux et le mobilier. A noter que le terrain, qui représente environ 20% du prix d’acquisition, ne s’amortit pas.

Comment amortir une construction ?

Les étapes de comptabilisation des amortissements d’un bien immobilier

- Répartir le montant de l’immobilisation en composants (catégories)

- Saisir le bien en comptabilité

- Construire le tableau d’ amortissement .

- A la clôture, comptabiliser la dotation à l’ amortissement .

Pourquoi on fait un amortissement ?

L’amortissement comptable constate la diminution définitive de la valeur d’un bien. Elle est liée à son utilisation, au passage du temps ou à l’évolution de la technologie. L’amortissement permet de compenser cette dépréciation en l’imputant sur les résultats chaque année.

Quel est l’intérêt d’un amortissement ?

L’amortissement mesure la perte annuelle de valeur d’une immobilisation, sa destruction provoquée par son usage, son usure et son obsolescence ; il appartient aux charges inhérentes à l’activité de l’entreprise, mais n’entraîne aucune sortie de trésorerie pendant la durée d’amortissement de cet actif.

Quel est le rôle de l’amortissement ?

Rôles de l’amortissement :

Il permet de corriger la valeur des immobilisations et de les faire figurer au bilan pour leur valeur vénale. Il permet de répartir le coût d’une immobilisation sur sa durée probable d’utilisation, donc de répartir une charge sur une certaine période.

Quelles immobilisations sont soumises à l’amortissement ?

Immobilisations corporelles: Constructions (20 à 50 ans) Installations techniques (5 à 10 ans) Outillage (5 à 10 ans)

Pourquoi mettre en immobilisation ?

Une immobilisation représente un actif utilisé durablement par l’entreprise. Les immobilisations alimentent les comptes de classe 2 « Immobilisations ». … Procurer des avantages économiques futurs à l’entreprise, Et avoir une valeur économique positive.

Quelles est la principale méthode d’amortissement comptable des immobilisations ?

En comptabilité, il existe plusieurs méthodes de calcul d’amortissement des immobilisations : linéaire et dégressif. L’amortissement des immobilisations et la constatation comptable d’une dépréciation de valeur liée au temps.

N’oubliez pas de partager l’article !